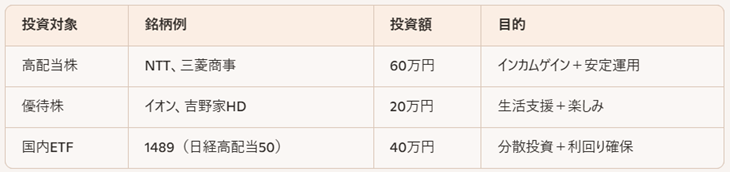

🛠️ 実践的なポートフォリオ構成(成長投資枠120万円)

→ 日本株を「収益・優待・分散」の3軸で構成し、生活と資産形成を両立

⚠️ 日本株投資の注意点

1. 単元株制度

(1)日本株は通常100株単位で購入 → 資金がまとまって必要

(2)高額銘柄(例:キーエンス、任天堂など)は手が届きにくい

→ ETFや低価格銘柄で調整する

2. 優待制度の変更リスク

(1)優待廃止・改悪の可能性あり(オリックスなどが例)

(2)優待目的での投資は「制度変更リスク」を理解する

→ 優待は「おまけ」として考え、配当や事業内容を重視

3. 国内経済の停滞リスク

(1)日本市場は人口減少・成長鈍化などの課題も

(2)海外資産とのバランスを意識する

→ 日本株は「補完的」に活用し、全体の分散を保つ

🧠 投資スクール講師からのアドバイス

私が講義で伝えているのは、「日本株は“生活に近い資産”として活用すべき」ということです。米国株やグローバルファンドは資産形成の主軸になりますが、日本株は「生活支援」「配当収入」「実感のある投資」として、補完的に活用することで、投資の楽しさと実用性が両立できます。

また、優待株は「家族で楽しめる投資」としても人気です。食事券や商品券を通じて、投資が生活に根付き、継続のモチベーションにもつながります。

さらに、高配当株は「老後資金の柱」としても有効です。新NISAの非課税メリットを活かしながら、安定した収入源を確保することで、安心感のある資産設計が可能になります。

✍️ まとめ:日本株は「生活と資産形成をつなぐ架け橋」

新NISAでは、日本株を活用することで、資産形成だけでなく生活支援や楽しみも得られます。高配当株・優待株・ETFを目的別に組み合わせることで、国内資産の強化と分散が実現します。

(1)高配当株で安定収入を確保

(2)優待株で生活支援と投資の楽しみを両立

(3)国内ETFで分散性と利回りを補完

(4)新NISAの非課税枠を活かして、長期保有を前提に設計

次回は、

「新NISAと積立停止・再開の判断基準」について、生活環境や相場変動に応じた柔軟な運用方法を解説します。どうぞお楽しみに。