新NISA制度では、年間最大360万円(つみたて投資枠120万円+成長投資枠240万円)までの非課税投資が可能です。この枠をどのように使うかは、投資家の戦略次第ですが、特に悩ましいのが「毎月積立で時間分散するか」「一括投資で市場の成長を狙うか」という選択です。

本記事では、投資スクール講師としての視点から、毎月積立と一括投資のメリット・デメリット、過去のデータに基づく比較、そして新NISAでの実践的な使い分けについて詳しく解説します。

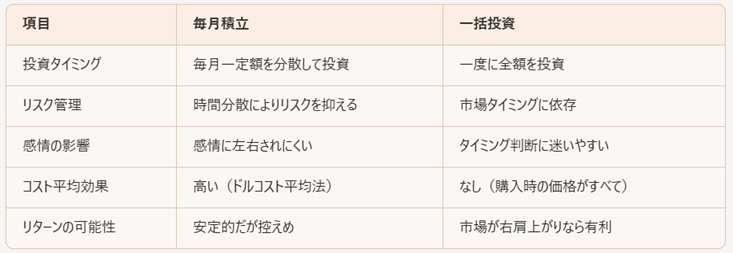

🧱 毎月積立と一括投資の基本的な違い

このように、積立は「安定性」、一括投資は「効率性」に優れており、どちらが有利かは市場環境や投資家の性格によって異なります。

📊 過去データで見る比較

以下は、S&P500インデックスに対して、毎月積立と一括投資を行った場合の過去20年間のシミュレーションです(2005年〜2025年、年利平均約8%と仮定)。

ケース1:毎月積立(年間120万円 × 20年)

総投資額:2,400万円

平均購入単価:時間分散により平準化

最終評価額:約4,500万円(年利8%で複利計算)

ケース2:一括投資(2005年に2,400万円を一括投資)

総投資額:2,400万円

購入単価:2005年の価格で固定

最終評価額:約11,200万円(年利8%で20年運用)

→ 市場が右肩上がりであれば、一括投資の方がリターンは大きくなります。ただし、2008年のリーマンショックや2020年のコロナショックなど、暴落時に投資していた場合は、精神的な負担も大きくなります。