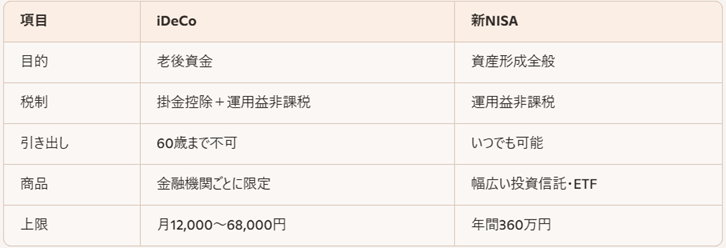

🧭 iDeCoと新NISAの違いと併用戦略

結論:両方使うのが最適。

iDeCo → 老後資金の“土台”

新NISA → 資産形成の“自由枠”

この2つを組み合わせることで、税制メリットと流動性のバランスが取れた強固な資産形成が可能になります。

📈 iDeCoで選ぶべき商品:原則は「低コストインデックス」

iDeCoの商品ラインナップは金融機関ごとに異なりますが、基本的な選び方は共通しています。

1. 全世界株式インデックス

(1)長期投資の王道

(2)分散性が高く、リスクとリターンのバランスが良い

2. 米国株式インデックス

(1)S&P500や全米株式など

(2)長期的な成長力が高い

3. 債券(目的時期が近い場合)

50代後半〜60代にかけてリスク調整

元本確保型商品も選択肢に

避けたい商品

(1)高コストのアクティブファンド

(2)元本確保型のみ(長期成長が期待できない)

🧠 ライフステージ別 iDeCo 活用法

30代:成長重視

全世界株式 or 米国株式インデックス100%でも良い

節税効果が大きく、長期運用のメリットが最大化

40代:バランス重視

株式70〜80%+債券20〜30%

教育費・住宅ローンとのバランスを考慮

50代:安定重視

株式50%以下に調整

受取時期に合わせてリスクを下げる

60歳以降:受取戦略

一時金か年金かを選択

退職金との兼ね合いで税制メリットを最大化

🧮 iDeCoの節税効果シミュレーション(例)

毎月23,000円(会社員)

年間276,000円

所得税+住民税20%と仮定

年間の節税額:55,200円

20年間続けると、

55,200円 × 20年 = 1,104,000円の節税効果。

運用益非課税も加わるため、実質的なメリットはさらに大きい。

✍️ まとめ:iDeCoは「老後資金の最強インフラ」

iDeCoは、老後資金を効率的に準備するための制度として、現行制度の中で最も強力な税制優遇を持っています。

(1)掛金が全額所得控除

(2)運用益が非課税

(3)受取時にも控除

(4)長期投資と相性抜群

新NISAと併用することで、資産形成の“攻めと守り”が完成します。

2026年に向けて、iDeCoを老後資金の土台として活用し、長期的な安心を手に入れましょう。